在之前的《为何美国信用卡不需要密码》一文中,介绍了为什么美国信用卡通常都没有密码,而凭借签名就可以完成信用卡消费支付。该文得到了很多卡友的围观,有卡友问及为何国内信用卡却是以密码为主而不是签名为主的缘由,其实很少有人知道在2002-2004年期间,行业内曾经有过一次关于是否采用密码信用卡的争论,但最终密码信用卡取得了决定性的优势,其中又有怎样的过程呢?

中国在80年代初期引入信用卡后,由于受到当时的条件所限,也将信用卡的签名消费模式引入国内。从80年代到90年代中后期的时候,国内信用卡支付还未普及联机POS,都在使用脱机的压卡机进行交易。由于无法进行任何在线验证,均需要由商户向发卡银行信用卡部门申请人工的电话授权,由发卡银行根据持卡人状况决定是否予以授权交易。所以在这样的背景条件下,信用卡的签名验证方式在中国信用卡产业发展初期得以大规模应用。但是由于那时候信用卡数量少,接受信用卡的商户也比较规范,而且信用卡交易金额低,恶性犯罪比较罕见。

没有POS时代的压卡机

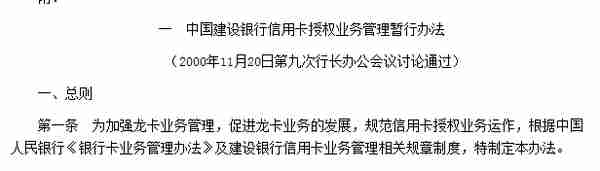

上图是2000年建行关于信用卡授权业务管理办法,从中可以看到,授权业务在银行信用卡业务早期的重要性。正是由于时代的背景下,信用卡是无法支持密码交易的。

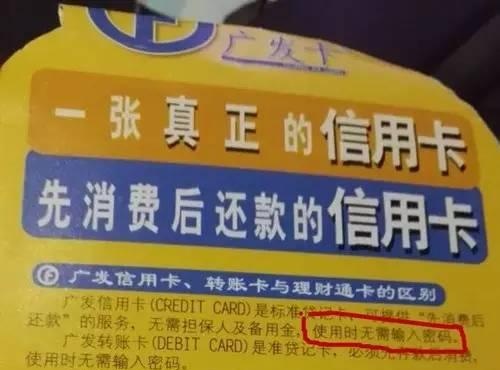

2000年的广发卡申请表

在2002年招商银行发行双标信用卡时,更是强化了签字验证交易方式,之后发行信用卡的银行,几乎无一例外的选择了签字验证模式。随着信用卡市场的壮大,签字刷卡让年轻的卡民们感受到了使用信用卡的“潇洒”。而恰在此时,原深圳发展银行正在积极筹备组建信用卡中心,准备推出深发展信用卡。尽管在其它方面,深发展信用卡亮点不多,但是却打出了“具有消费交易密码的信用卡”的口号,让市场为之一动。

深发展信用卡是唯一一张发行的9字头BIN码的银联信用卡,后被62替代

在当时,国内的信用卡普遍采用了POS机消费凭签名确认的方式,而深发展信用卡是首家采用POS机消费密码验证,否则交易无法进行。同时,深发展于2003年9月向国家专利局提交了密码信用卡专利的申请,专利申请内容的具体名称为“一种关于密码的信用卡数据处理方法”。在2003年12月,深发展收到了国家知识产权局“关于发明专利申请初级审查合格的通知书”。

实际上,在密码信用卡申请专利之初,遭受了很多发卡行的抨击,甚至连深发展内部也能听到截然不同的两种声音,同时对将“密码”方式申请专利是否合适提出疑问。当时深圳发展银行信用卡针对这个问题提出,信用卡之所以只凭签名确认,主要是根据国际惯例。早期发行的信用卡,由于技术的限制,还不存在校验密码的技术基础。随着技术的进步,密码确认方式在技术上已经不存在任何障碍,尤其在借记卡上已经应用非常成功。而信用卡长期形成的签字习惯并没有随之改变。

但签字方式存在着被轻易盗用的风险性,如果没有像美国那样完善的保护持卡人的相关法律制度,签字方式可能对持卡人造成的危险是非常大的。出于消费习惯和心理因素的考虑,深圳发展银行在国内率先推出了密码信用卡,持卡人在进行交易时,需输入密码验证。通过密码确认这种方式,只要保护好信用卡个人信息和密码,基本上可以有效地防范POS机端的盗刷和复制伪卡的风险。

然而,尽管质疑的声音从未断过,但结果却是,在深发展密码信用卡推出后,经过了一段时间的市场检验,市场反应从不屑到逐渐接受。其它发卡银行、新发卡银行也都将已发卡或新发卡的交易确认模式,从签字转变为“密码+签字”模式。

笔者也是从信用卡的“签名派”倒戈到“密码派”的,并在多种公开场合下推荐使用“密码交易”方式,但是这并非说明笔者作为信用卡产业研究者而支持哪一派别,主要是考虑到目前中国信用卡的用卡环境之恶劣而不得不为之的选择。

信用卡签名交易只是表示对持卡人对消费的确认,并非为信用卡安全问题的责任进行界定,信用卡的安全问题必须是以完善健全的信用卡产业相关的司法与信用制度为基础,失去了这个基础,就无法从根本上保障持卡人用卡安全。尽管某些银行推出“签名”模式下的“失卡保障”服务,市场中也有一些财产保险产品中包含了信用卡损失,但是这些服务多有限制性条款,甚至最终的责任界定存在着很大的“不确定性”,从而无法为持卡人带来真正意义上的“无忧用卡”。

虽然在“密码交易”方式下,银行规定如果出现风险情况,将由持卡人承担全部责任。但相比较在签名模式下的很多不确定因素而言,密码方式却显得简单、明确、易操作,当然这种选择针对的是持卡人在顾及时间和精力损失情况下的无奈选择,绝非最佳选择。需要提醒卡友们的是,这只是限定在线下商户POS的使用范围内,而对于日益兴起的网络支付中的信息泄露问题不适用,建议卡友们使用很多银行推出的适用于网络支付的“虚拟信用卡”服务。

因此,单纯地争论信用卡交易凭“密码”还是“签名”更安全这一问题意义不大,关键是如何保障持卡人安全与顺畅使用信用卡才是最重要的。