作为一家总部位于天津的小型支付公司,中汇电子支付有限公司(下称“中汇支付”)知名度并不高。但近年来的一系列违规操作,使其多次成为监管处罚的对象,如今还两次被列入失信被执行人、股权遭冻结,被数千人投诉POS机刷卡不到账,而其依靠的两家关联上市公司融钰集团(SZ.002622)、奥马电器(SZ. 002668)也是泥菩萨过江,自身难保。

而从行业来看,中汇支付面临的困境并非个案。在寡头效应加剧、利润空间压榨的背景下,铤而走险成为不少中小支付公司的最后道路。但伴随中小支付机构的强监管态势也将持续。

两度被法院执行 总额超2.6亿 实控人锒铛入狱

最近的3月3日,中汇支付第二次成为法院被执行人。执行法院为天津市南开区人民法院,执行标的为47920元。

而在此之前的2019年中旬,中汇支付已经被天津某法院列为被执行人,执行标的金额为2.66亿元。同年8月,其全部股权又被法院冻结,股权数额为3.005亿元。同时,中汇支付的唯一股东融金汇中(北京)电子支付技术有限公司(下称“融金汇中公司”)也收到了同样的操作。

而中汇支付的实际控制人尹宏伟,也已经涉嫌违法锒铛入狱。中汇支付与两家A股上市公司存在密切关联,分别为融钰集团(SZ.002622)、奥马电器(SZ. 002668)。其中,融钰集团董事长尹宏伟为融金汇中公司法定代表人,持有其41.05%股份,最终持有中汇支付47.6%股份。2019年10月,融钰集团即发布公告,称因涉嫌违反证券法律法规,公司董事长尹宏伟被立案调查。

更有意思的是,中汇支付、融钰集团的烂摊子,最终还牵连了著名的跨界上市公司奥马电器。企查查信息显示,尹宏伟和奥马电器赵国栋控制的西藏融通众金投资有限公司为奥马电器的第二大股东,第一大股东则为赵国栋个人。同时尹宏伟还是钱包金服(平潭)科技有限公司的第二大股东,持股15.72%。

在奥马电器的公告里,我们也能找到合作伙伴中汇支付的身影。2019年6月,奥马电器公布的期末余额前五名的应收账款情况,其中,中汇支付带来的坏账金额高达2.25亿元。

此前,奥马电器发布的一则公告显示,其控股子公司中融金(北京)科技有限公司预计2016年度为中汇支付提供居间服务日常关联交易金额不超过1.6亿元,占截至2015年9月30日上市公司净资产的9.57%。

也就是说,奥马电器给中汇支付提供了服务,但是钱却没拿回来,加剧了奥马电器的困境。但如今,中汇支付及其实控人都自身难保,这剪不断理还乱的债务关系和烂摊子,究竟该如何解决?恐怕我们只能等监管消息了。

POS机遭数千人投诉 刷卡之后钱去了哪?

在中汇支付的困境中,最难过的还是千家代理商和小商户。

早在2019年6月,就有消息称中汇支付将关停支付业务,但随后被公司辟谣。但到了2019年下半年,中汇支付刷卡未到账的事情已经纸里包不住火。

当时,中汇支付一代理商表示,自2019年10月14日起,多位客户反映刷卡未到账情况,对众多客户造成了极大的资金风险和不便,至今仍未全面解决,已无力承担中汇品牌POS的售后服务,但可提供POS机更换服务。代理商还称,中汇支付POS机已经暂停实时到账功能,且因自身财务问题已多月未能发放分润。

2020年以来,中汇支付再次陷入投诉的危机中。截至发稿前,21聚投诉中对中汇支付有效投诉超过3000次。

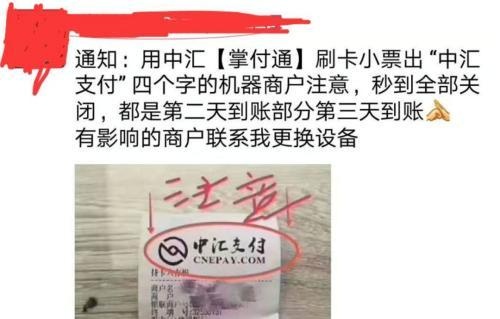

聚投诉平台信息显示,有上千名用户投诉中汇支付旗下掌富通MPOS刷卡不到情况,显示已经结算,却迟迟未能到账,“客服电话要么打不通,要么没人接”。

一位商户张女士表示,2020年3月5日用中汇掌富通刷卡4000,属于及时付。但截至3月10日仍未到账,“中途打了客服十几通电话打不通,接通过两回都说让我等消息”。

同样的情况还有很多,均反映中汇支付的POS机——中汇掌富通刷卡后,但未到账。同样的,给客服打电话多数未能接通或被挂断。投诉人要求公司解决问题,包括退款、道歉等。

针对频繁的投诉,3月9日,中汇支付发布 “重要通知”,更新了受理电话及邮箱,但并未对通报POS机不到账情况的说明。

中汇支付的处理态度,与其日渐缩小的业务空间密切相关。中汇支付于2009年9月成立,2013年拿到支付牌照。因多次违法违规,2016年1月,央行注销了中汇支付互联网支付许可,同时停止其在黑龙江等12个省(市、自治区)的银行卡收单业务。

而且中汇支付还曾屡遭监管处罚,仅在2019年便已受到5次处罚,多为银行卡收单违规。2017年9月,中国银联发布通报显示,中汇支付在银联交易争议处理问题事件占据较高的比例,主要问题出现在虚假商户比例较高等方面。

中小支付机构剑走偏锋 行业强监管持续

中汇支付的违规情况,只是第三方支付行业里各支付机构生存状况的一个缩影。随着国内第三方支付领域寡头效应成型、竞争压力增大,不少中小第三方支付平台剑走偏锋。

一位业内人士告诉金融观察团,中汇支付因为POS套现违规,在业内小有名气。

易观智库发布的《中国第三方支付移动支付市场季度监测报告2019年第3季度》数据显示,头部平台型支付机构在三季度继续保持稳定增长,支付宝和腾讯金融二者的市场份额达到了93.11%,环比微增,仍然占据绝对主导的地位。而其余230多家支付公司,能够瓜分的市场份额已经不足7%。

在此背景下,不少中小支付公司开始进入现金贷、区块链甚至洗钱等非法领域“火中取栗”。

一位支付领域的专家向金融观察团表示,小机构目前都比较艰难,特别是那些原本就主要以灰色业务、违规业务为生的,随着越来越严格的监管措施落地,小机构越来越难以为继,已经有多家机构透出转让之意,支付牌照交易开始转为买方市场。

以不少中小支付机构从事的pos机套现为例,就一直游离于灰色地带,一方面小企业贷款困难或者成本过高,一方面银行从未降低发信用卡的力度,所以套现市场一直存在,但在监管的规范下,也开始有所收缩。

自2015年以来,一些机构无序创新,支付渠道成为犯罪活动资金转移的通道,反洗钱、为非法交易提供支付服务等成为监管部门重点的监管领域。支付是重要的金融基础设施,也是防范风险的关口,未来支付行业仍将继续保持监管高压态势。

例如,2019年7月,央行发布通知要求全国范围整顿支付市场,各支付机构不得与非法现金贷公司合作、禁止为信用卡套现APP、无证从事互联网小贷业务以及非法交易平台提供支付通道等。最近的3月6日,银保监会网站发布《关于预防银行业保险业从业人员金融违法犯罪的指导意见》(下称《指导意见》),专门提到了为网络借贷提供支付通道、洗钱、信用卡套现等违规行为。

一位业内专家也表示,随着资本市场的进一步开放,跨境资本流动和资金支付更加频繁,反洗钱的监管将会更加常态化和国际化。此外,网络新型犯罪、跨境违法服务等也将成为监管重点。

本文源自金融观察团