(报告出品方/作者:光大证券,殷中枢、郝骞、黄帅斌)

1、 结构件:动力电池关键材料

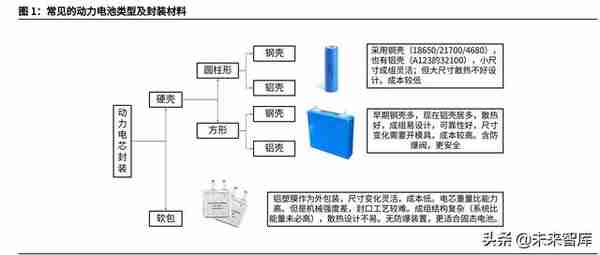

动力电池精密结构件,广义来讲包括电芯顶盖、钢/铝外壳、正负极软连接、电 池软连接排等,狭义来讲主要包括电芯壳体和顶盖,对锂电池的安全性、密闭性、 能源使用效率等都具有直接影响。

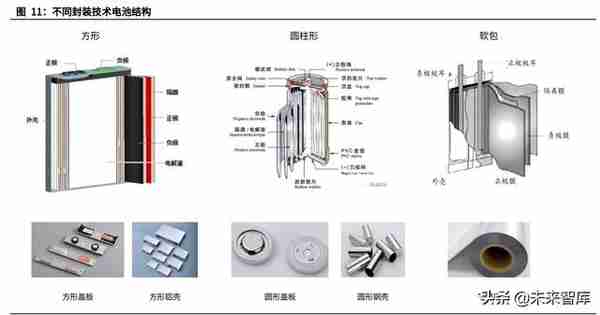

按照电池封装技术路线的不同,主要有方形、圆柱、软包三种形状,对应的结构 件分别为方形结构件、圆柱结构件和铝塑膜。

整体来看,圆柱和方形统称为硬壳,封装结构较为相似,均由壳体和盖板组成。 软包电池封装较为特殊,由铝塑膜构成。

1.1、 产品属性:大宗材料,精密制造

从成本构成和制造工艺来看,动力电池精密结构件具有大宗属性和精密制造两个 特点,并随锂电池降本进程持续降本。

成本端 :大宗属性

结构件(包括圆柱、方形结构件及铝塑膜)均属于金属材料加工行业,生产成本 中原材料成本占到 50%以上,其次是制造费用(折旧摊销及电力成本)和人工 成本。

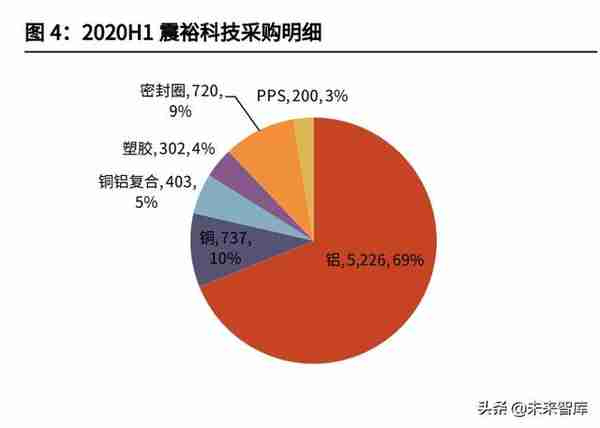

从原料端来看,方形铝壳结构件原料以铝合金为主,其次为铜、钢材、塑料等; 铝塑膜的原料为铝箔、尼龙、聚丙烯等,辅以必要的粘结剂。

工艺端:精密制造

盖板的主要生产工艺包括冲压、焊接、注塑等,壳体的生产工艺主要是冲压、拉 伸。铝塑膜的主要生产工艺包括精密涂布、贴合等。

除了基本技术,结构件也发展了众多延伸技术,如安全阀防爆设计、摩擦焊接技 术等,主要用于盖板结构的优化升级。此外,为了满足大规模精密制造的需要, 行业普遍引入了自动化设备、柔性生产线等。

需要强调的是,车规级动力电池对一致性的要求较高。通常一辆车所集成的电芯 数量成百上千,电芯的差异性会导致“短板效应”,严重影响模组及电池包整体 性能。因此,对电池制程能力要求较高,不合格率往往达到 PPM 级。

使用端:跟随能源降本

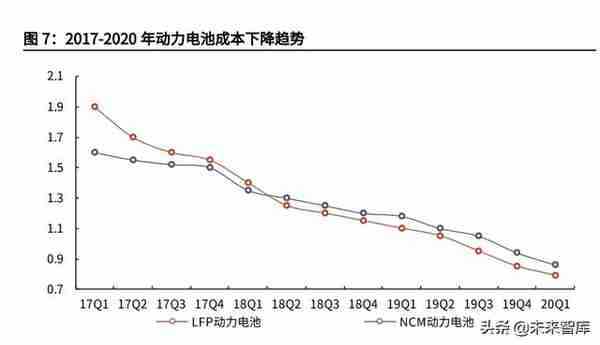

随着动力电池持续降本,2017 年以来,磷酸铁锂和三元电池的度电成本已下降 50%以上。其中降本的因素除了电池大规模制造的规模效应、技术进步带来的能 量密度提升、结构创新带来的成组效率提高之外,原材料成本下降是核心因素。

作为动力电池的关键材料,结构件成本占电芯成本比重通常在 8%左右。近年来, 结构件成本也处于不断下降趋势。硬壳方面,2017-2020 年,宁德时代采购结构 件单价下降 37%,震裕科技结构件单价下降 30%;软包方面,2017-2019 年, 孚能科技铝塑膜采购单价下降 23%,2018-2020 年,珠海冠宇铝塑膜采购单价 下降 12%。

在主要原材料铝、钢、铜价没有显著下降的背景下,结构件行业持续降本的动力 来自于规模效应、技术提升和材料利用率提升。 规模效应有助于摊薄设备和人工成本,自动化设备的应用使得产品良率提升,通 过材料排布设计可以实现材料利用率提升。2017-2020 年,震裕科技对铝材的利 用率从 44.6%提升至 49.5%。

1.2、 结构件介绍:硬壳持续降本,铝塑膜国产替代

对结构件的需求来自于电池封装。目前,主流的电池封装技术主要有方形电池、 圆形电池以及软包电池三类。动力电池的安全性和使用寿命都受其封装工艺的影 响,不同的封装技术都具有不同的技术壁垒。封装工艺设计除需满足耐撞击振动 和挤压穿刺的物理冲击外,也需满足防火阻燃等化学性能要求。

1.2.1、硬壳结构件:盖帽是关键,防爆片铝材有待降本

硬壳结构件包括圆柱和方形结构件,通常由壳体和盖板组成。其中,盖板的制造 工艺复杂度通常远高于壳体。

盖板

盖板的主要功能包括:1)固定/密封功能:顶盖与铝壳激光焊接,包裹固定裸电芯并实现密封作用;2)电流导通功能(极柱):在电池中,顶盖极柱、转接片和电芯极耳焊接导通, 保证电芯充放电电流导通的功能;在模组中,顶盖极柱与汇流排激光焊接、螺栓 连接,形成串/并联;3)泄压功能(防爆片):当电池出现异常,内部气压增大至一定值,顶盖防爆 阀将开启进行泄压,降低爆炸风险;4)熔断保护功能(翻转片):当电池出现异常,内部气压增大至一定值,顶盖 翻转片向上顶起,与负极铆接块接触,使顶盖正负极直接短路,同时铝连接片 Fuse 熔断,快速切断电流; 5)降低电腐蚀:正极上塑胶采用导电 PPS,保证正极柱与顶盖板间有一定阻值, 降低正极柱与铝壳间的电位差,防止顶盖板/铝壳电腐蚀,进而提高产品质量和 使用寿命。

盖板中重要部件主要有: 1)防爆片:一般磷酸铁锂体系电池顶盖采用单个防爆阀设计,防爆阀开启压力 一般为 0.4~0.8MPa。当内部压强增大并超过防爆阀的开启压力时,防爆阀将从 刻痕处破裂并开启进行泄压; 2)翻转片:三元体系电池除了采用防爆阀外,还会叠加 SSD 翻转片组合设计形 式,防爆阀开启压力和SSD翻转压力一般分别为0.75~1.05MPa、0.45~0.5MPa。 当电池内部压强增大至 SSD 翻转压力时,翻转片向上顶起,快速切断电流; 3)极柱:主要是起到电流导通作用。通常正极采用铝极柱,负极采用铜铝复合 极柱。

防爆片和翻转片一般采用铝带制作,表面刻有防爆刻痕。由于对爆破压强区间精 度的要求较高,目前该种铝带主要依赖进口,价格远高于普通铝带。根据震裕科 技招股书披露,2020 年 1-6 月采购进口铝带均价 49.3 元/kg,采购普通铝带均 价 15.9 元/kg。 根据江苏鼎胜新能源材料股份有限公司于 2020 年 12 月所申请专利,已成功发 明用于三元锂电池、储能锂电池防爆片用的铝带材料。

壳体

壳体的制造相对简单,主要采用连续拉伸工艺。 由于盖板集成部件较多,工艺较为复杂,且在实际作用时,防爆阀开启后电解液 容易飞溅至盖板接线造成二次事故,因此出现了将防爆阀转移至壳体的现象。如 科达利 2020 年 5 月申请的专利《一种动力电池壳体及动力电池》,在壳体设置 防爆阀。 同时,对壳体的优化还体现在壳体材料的制备。如靖江市东达铝业 2021 年 1 月 申请的专利《一种铝合金动力电池壳体及其制备方法》,通过特殊铝合金(Si、 Fe、Mg、Zn、Mn、Cu、Ti、C、Cr、Zr 等)的制备,提升壳体材料的强度、 韧性、抗应力腐蚀等性能。

1.2.2、铝塑膜:国产替代进行时

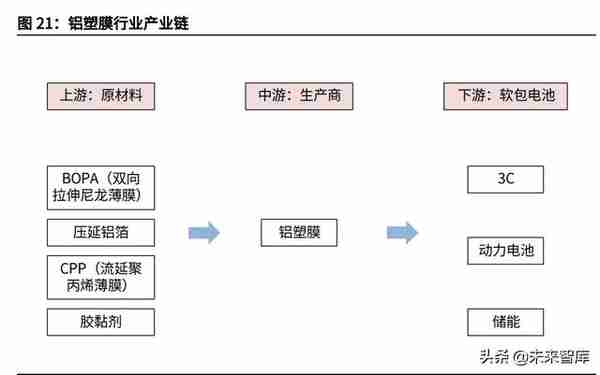

与圆柱、方形电池的硬壳不同,软包电池采用铝塑膜封装。铝塑膜由铝箔、多种 塑料和粘合剂(包括粘接性树脂)组成,按照制作工艺区分,主要有干法和热法 两种。相比热法铝塑膜,干法铝塑膜更加适用于大倍率、高能量动力电池,应用 更加普遍。

因为与电池的内部材料直接连在一起,所以电解液会浸润到铝塑膜的内层,故要 求其具备以下性能:1)极高的阻隔性;2)良好的热封性能;3)内层材料耐电 解液及强酸,不与电解液反应;4)良好的延展性、柔韧性和机械强度。 在结构上,铝塑膜为一种三层膜的复合材料,主要由尼龙层(ON)、铝箔层(AL)、 流延或未拉伸聚丙烯层(CPP)相互粘合后构成。 根据铝塑膜厚度的不同,可分为 88μm、113μm、152μm,其中厚度 152μm 的 铝塑膜适用于动力电池,而更薄的 88μm 和 113μm 适用于 3C 领域。

在成本上,铝塑膜占到整只电芯的 18%,仅次于正极(30%)和电解液(25%), 属于占比较大的一种成分。在铝塑膜本身的构成中,铝箔的成本占到 65%。

在铝塑膜的原材料中,铝箔是核心材料,厚度 5-9μm,国内产能较丰富,领先 的压延铝箔企业包括华西铝业、渤海铝业、河南神马等,但国内产品在性能方面 不及国际产品,主要供应中低端 3C 消费电子领域。 CPP(流延聚丙烯薄膜)主要起到封口作用,国内生产企业主要有佛塑科技、广 东仕诚、佛山俊嘉等,但产品主要用于低端 3C 消费电子领域。 BOPA(双向拉伸尼龙薄膜)位于最外层,主要起到保护作用。国内厂家主要有 沧州明珠、佛塑科技、厦门长塑等,但主要应用领域为 3C 消费电子领域。 综上,国内原材料主要应用于 3C 消费电子领域,在软包动力电池领域所需原材 料仍依赖进口。

2020 年,日本两大巨头占据铝塑膜市场的 60%以上。韩国栗村化学、国内新纶 科技亦具备较强实力,整体来看国产替代空间仍较大。 而铝塑膜的国产替代正在进行中。2016 年,新纶科技收购日本 T&T 三重工厂, 并通过常州生产基地实现铝塑膜国产化;明冠新材通过自主研发,2020 年完成 了国产铝塑膜对孚能科技、超威创元、中兴派能、赣锋电子等下游锂电池厂商的 重点开发;紫江企业的铝塑膜子公司紫江新材料产品已通过 CATL、光宇、力神 等企业认证,年产能近 4000 万平方米。 通过铝塑膜国产化,能够使每平米成本降低 5-7 元,从而使锂电池总成本降低 1.5%左右。

2、 圆柱、方形、软包,谁主沉浮

方形电池:封装可靠度高、系统能量效率高、能量密度较高、结构较为简单、扩 容相对方便、可以通过提高单体容量来提高能量密度、稳定性相对好。但由于方 形电池可以根据产品的尺寸进行定制化生产,所以市场上型号类型太多,工艺很 难统一;生产自动化水平不高、单体差异性较大,在大规模应用中,存在系统寿 命远低于单体寿命的问题。

圆形电池:与方形都属于硬壳封装,圆柱型电池工艺成熟,PACK 成本较低,电 池产品良率以及电池组的一致性较高;由于电池组散热面积大,其散热性能优于 方型电池,但后期依然要面对成组后散热设计难度大、能量密度低等问题。

软包型电池:采用铝塑膜包装、安全性好、重量较钢壳和铝壳电池轻、具有较高 的质量比能量、内阻小、循环寿命更长,但是由于型号众多自动化程度低、生产 效率低、成本高、高端铝塑膜严重依赖进口、一致性较差。

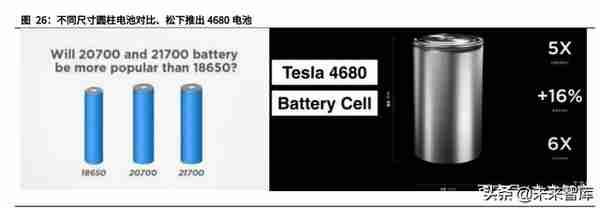

2.1、 圆柱电池:受益于特斯拉

1992 年,日本索尼公司发明了锂电池。综合考虑当时的设备工艺和技术条件, 索尼选择了一条在当时看来最稳妥可行的方案——18650 圆柱形电池。 1994 年,松下开始制造锂离子电池。1997 年,搭载松下圆柱形镍氢电池的第一 代混动车型丰田普锐斯上市。到了 1998 年,松下的 18650 圆柱形锂电池已批量 装配在世界多个品牌的笔记本电脑。 因此,在特斯拉在为第一代 Roadster(2008 年上市)选择电池供应商的时候, 18650 圆柱形电池是当时最成熟稳定的锂离子电池。特别是日本厂商,在经过多 年积累,在生产工艺方面积累了大量经验,其生产的 18650 圆柱形电池在一致 性、安全性方面都达到了较高的水平。 特斯拉与松下的合作,正式开启了圆柱形锂电池应用于纯电动车的时代。

在中国范围内,也有一批圆柱形电池的追随者,如比克、沃特玛、力神等,但市 场表现均不佳。2020 年,圆柱电池在国内份额提升,主要由于国产特斯拉的放量,带动 LG 化 学圆柱电池(21700)装机提升。 2020 年,海外圆柱电池出货量下降,整体份额下降约 20pct。

2.2、 方形电池:国内主导,海外份额有所下降

在国内,方形电池长期占据主导地位。2020 年,国内方形电池出货量占比 80%, 较 2019 年下降 4pct;海外方形电池出货量提升较快,但由于总量扩大,份额保 持稳定。

三星

SDI 1999 年,三星 SDI 开始进入电池领域。 2009 年,宝马推出搭载三星 SDI 方形电池的纯电动汽车 Megacity。其生产商, 正是三星 SDI 和博世于 2008 年 6 月合作建立的合资公司 SB Limotive。三星 SDI 由此进入动力电池市场。 2013 年,三星 SDI 与宝马签订长期合作协议,成为宝马核心供应商;之后又与 大众、奥迪、保时捷等车企达成合作。

宁德时代和比亚迪

宁德时代和比亚迪的快速崛起,奠定了方形电池在国内的主导地位。2015-2016 年,比亚迪动力电池装机量位列国内第一,宁德时代位列第二;2017-2020 年, 宁德时代动力电池装机量位列国内第一,比亚迪位列第二。 整体来看,2017-2019 年,我国动力电池装机集中度提升较快,宁德时代和比亚 迪合计市占率从 46%提升至 68%。

2.3、 软包电池:受益于欧洲 新能源车放量,两大巨头 推动

动力软包电池由 AESC 开创,由 LG 化学发扬光大。 2007 年,动力电池公司 AESC(日产与 NEC 合资公司)将用于手机产品的软包 电池做到了车规级标准。2010 年后,其搭载的纯电动车日产聆风广受欢迎。 2009 年,LG 化学与现代共同推出首款现代 Avante 以及 Forte 电动车,正式迈 入汽车电动化时代。2009-2015 年,LG 化学动力电池客户先后囊括通用、福特、 科勒莱斯美国三大主流车企,顺利拿下雷诺、沃尔沃、奥迪、戴姆勒等欧洲客户, 并通过雷诺-日产-三菱联盟逐渐进入日系车供应链。

受益于广泛的客户基础,LG 化学在 2019-2020 年迅速崛起。2020 年,LG 化学 完成装机量 31GWh,在全球范围内仅次于 CATL,甚至在 2020H1 实现反超 CATL。 2020 年 H1,在欧洲,LG 化学长期布局的欧洲新能源车市场需求跃升,LG 配套 的雷诺 Zoe、现代 Kona 等车型畅销;在中国,国产特斯拉放量,多次保持月度 新能源车型销量冠军。LG 化学动力电池出货量大幅提升,2020 年上半年 LG 化 学市场份额较 2019 年提升 14PCT 至 25%,一度超过同期的 CATL(23%)。

同时,另一软包龙头 SKI 迅速崛起。2020 年 SKI 实现装机量 7GWh,较 2019 年的 1.97GWh 提升明显。2020 年,欧洲新能源车渗透率快速提升,带动海外软包电池出货量增加,份额 实现翻倍(从 2019 年的 21%提升至 2020 年的 42%)。 而在国内,软包市场份额进一步萎缩,从 2019 年的 8.7%下降至 2020 年的 6.2%。

2.4、 趋势与空间

2.4.1、中国与海外不同的趋势

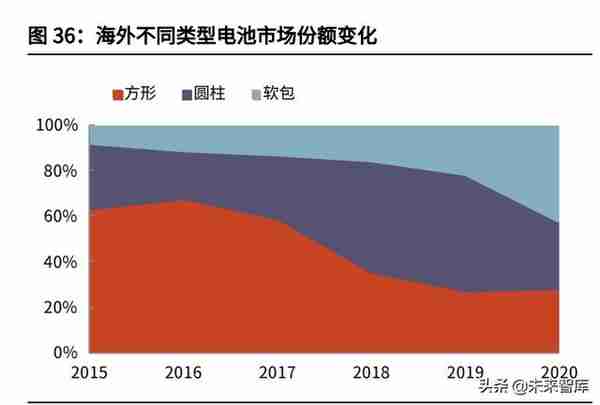

由于多数头部动力电池企业往往主打圆柱、方形、软包中的一种,因此不同类型 电池市场份额的变化,在一定程度上代表了头部动力电池企业角逐的历史。 对比我国和海外不同类型电池市场份额变化,可以看到 2017 年是一个分界线。

2017 年前:我国与海外在不同类型电池市场份额变化方面趋势相同。方形电池占据 60%以 上的市场份额,2015-2017 年呈现“先升后降”的趋势;软包电池市场份额保持 稳定,约在 10%左右;圆柱电池市场份额在 2016 年受到方形电池挤压,在 2017 年得到恢复。

2017 年后: 我国与海外在不同类型电池市场份额变化方面表现出完全不同的趋势。

我国方形电池份额获得突破,2019 年市场份额接近 85%。这与宁德时代的崛起 密不可分,2018 年宁德时代实现 IPO 上市,同年出货量 23.4GWh,同比增长 1.4 倍。2020 年,由于特斯拉 model Y 的热销,带动我国圆柱电池市场回升。 而软包电池市场份额则持续受到挤压。

在海外,方形电池市场份额自 2017 年后一路下滑,近两年保持平稳,2020 年 市场份额 28%。而圆柱电池和软包电池则先后实现放量,2017-2019 年,圆柱 电池市场份额由 28%提升至 51%,同时松下伴随特斯拉在全球崛起。2020 年, 海外软包电池崛起,市场份额由 2019 年的 21%翻倍至 2020 年的 42%。这基这基本 得益于 LG 化学的放量,其根本原因在于欧洲电动车渗透率快速提升。

2.4.2、2025 年全球结构件(含铝塑膜)500 亿元市场空间

短期来看:软包势头仍猛。LG 化学、SKI 分别宣布分拆旗下电池业务独立上市,软包大本 营——欧洲碳中和政策加码,都将推动软包电池进一步放量。

中期来看: 三元锂电池能量密度提升乏力,行业转向结构创新。以宁德时代 CTP、CTC 技 术、比亚迪刀片电池为代表的结构创新纷纷涌现。其本质上是利用电芯外壳的支 撑作用,将电芯直接集成至电池包甚至底盘,从而减少模组结构件使用,提升能 量密度。 软包电池的优势在于单体电芯能量密度高,但由于成组复杂,在 PACK 层面能量 密度优势已不明显。软包外壳缺乏支撑作用,再省去模组环节难度较大。因此, 中期维度可能受到方形、圆柱电池结构创新方面的挑战。

长期来看: 为了达到更高的能量密度,固态电池被认为是下一代动力电池。而针对固态电池, 采用卷绕结构的圆柱电池不再适用。由于不再适用液态电解液,方形硬壳的必要 性下降,因此软包被认为是固态电池适配的封装方式。

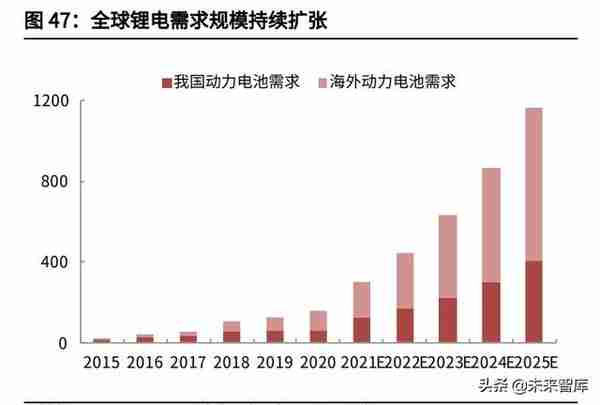

全球新能源车渗透率持续提升,通过假设全球新能源车渗透率和单车带电量,我 们推测到 2025 年全球动力电池需求量为 1164GWh,国内 406GWh。 2021-2025 年,预计我国方形电池维持强势地位,市占率在 80%以上;软包电 池市占率缓慢提升,到 2025 年达到 6.5%的市占率;圆柱电池在 2025 年达到 13%的市占率。 全球范围内,预计软包电池占比持续提升,到 2025 年达到 48%的市占率;圆柱 和方形电池市占率缓慢下降,到 2025 年市占率分别达到 28%、24%。

假设受益于制造效率提升,单位包装成本逐年下降。预计到 2025 年,我国动力 电池结构件(包含铝塑膜)市场空间 185.6 亿元,其中硬壳(圆柱+方形)173.8 亿元,铝塑膜 11.9 亿元;全球范围内动力电池结构件(包含铝塑膜)市场空间 515.3 亿元,其中硬壳(圆柱+方形)340 亿元,铝塑膜 175.5 亿元。

3、 结构件行业:壁垒高,重资产

3.1、 横向对比:进入壁垒高

从行业属性来看,汽车、手机、动力电池结构件同为金属加工行业,在技术方面 普遍以模具的使用为核心,涉及冲压、拉伸、焊接、注塑等工艺。

从客户壁垒来看,3C 结构件的更换认证周期更短,如苹果手机供应商 MFi 认证 普遍需 4-6 个月;而锂电结构件的认证周期较长,根据科达利招股书披露,前期 技术和产品磨合期一般为 3-5 年;汽车结构件的认证周期则为 1 年以上。

从产品稳定度来看,锂电结构件和汽车结构件需符合车规级标准,而 3C 结构件 则为消费级。由于对振动、冲击、灰尘、温度变化的承受范围不同,车规级产品 的可靠性和稳定度往往远高于消费电子产品。

从产品结构来看,锂电结构件承担着保护电池内部的作用,需经过气密性检测, 以防漏液。而 3C 结构件、汽车结构件通常起到支撑作用,为开放式结构。

对比成本结构,3C 结构件和锂电结构件较为相近,通常材料成本约占 60%,低 于汽车结构件(70-80%),而人工成本占比(10%-20%)则高于汽车结构件 (5%-10%)。因此,3C 结构件和锂电结构件的人力密集型程度高于汽车结构 件,原材料依赖度小于汽车结构件。

正因为在制造模式上具有一定的相似性,长盈精密、领益智造等消费电子结构件 制造商发布扩产公告,投资电池精密结构件项目。通常消费电子结构件制造商的 精密制造能力较强,但面对的主要壁垒在于客户认证,以及从消费电子到车规级 产品所需的产品质量控制。

3.2、 纵向对比:经营杠杆高

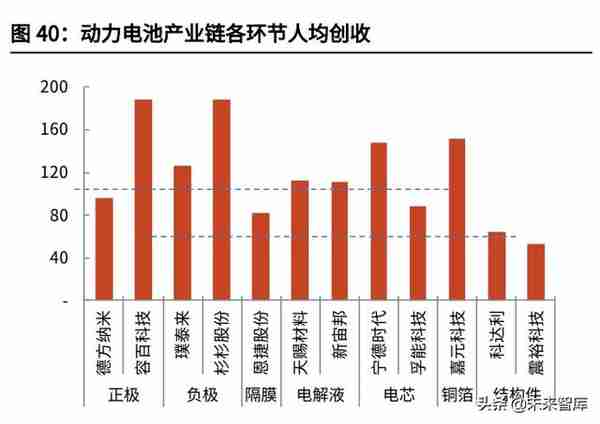

成本结构角度:在正极、负极、隔膜、电解液、铜箔、结构件、电芯等各环节, 可分为三个层次: 1)原材料依赖型:正极、电解液、电芯、铜箔的成本结构中材料占比较高(75% 以上),核心原因在于原材料价格较透明,且需求量大,同时设备投资额相对较 小,导致制造环节的成本偏低。 2)制造依赖型:结构件、隔膜的制造成本占比较高,原因在于设备投资额相对 较大,折旧摊销成本占比高。 3)制造主导型:负极材料的制造费用占比超过 60%(计入加工费),原材料占 比低于 40%,原因在于原材料成本低(沥青焦、石油焦等),同时加工流程长。 约有 50%的成本来自于石墨化加工费。

毛利率角度:各环节同样可分为三个层次: 1)隔膜龙头:毛利率接近 50%,原因在于产品附加值高,龙头企业市占率高。 2)电芯、铜箔、电解液、结构件、负极龙头:约 30%左右。 3)正极龙头:15%左右。核心原因在于成本加成的定价模式。

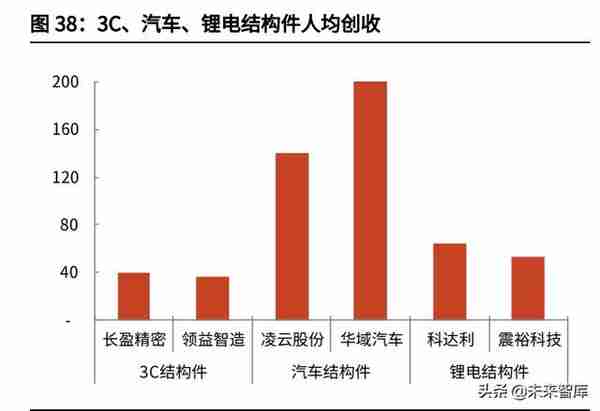

人均创收角度: 正负极、电芯、铜箔龙头企业人均创收较高,结构件企业人均创收较低。这与产 品价值量和生产过程的人力密集程度有关。 结构件企业的人工成本占比超 10%,且产品价值量不高,这是人均创收较低的 主要原因。

相比原材料成本来说,设备折旧摊销和人工成本相对刚性。因此,生产规模扩大, 开工率提升能够显著摊薄刚性成本,从而提升产品毛利率。

从成本占比来看,结构件和隔膜行业固定成本占比较为显著,主要原因在于设备 折旧摊销和人工成本占比较高。以单位收入中固定成本占比代表经营杠杆,结构 件行业在各环节中有着最高的经营杠杆。

综上所述,结构件龙头在成本结构上与隔膜龙头类似,且具有相对人力密集的特 点。在锂电池各环节中,结构件龙头经营杠杆较高,收入中固定成本比例达到 40%左右。这意味着提升开工率和良率能够有效摊薄固定成本,提升毛利率。

假设基础毛利率(开工率和良率均为 100%)25%,折旧+人工成本占总成本比 例为 55%,原材料成本占总成本比例为 45%,计算开工率和良率变化对毛利率 的影响。

3.3、 龙头优势:规模化与自动化,提升开工率与良率

动力电池尺寸标准化

目前,市面上的动力电池尺寸、形状、容量、电压规格型号较多。对于整车企业 来说,增加了匹配、采购动力电池的难度;对于电池厂商来说,阻碍了动力电池 大规模标准化生产,不利于动力电池降本。

国际方面,国际电工委员会(IEC)组织制定了国际标准 ISO/IECPAS16898:2012 《电动汽车用二次锂离子电池外形尺寸》,其中规定了 62 种尺寸规格的各类动 力电池单体。德国汽车工业协会根据汽车安装的要求,出台 VDA 尺寸规格,这 是欧洲汽车企业最早对动力电池尺寸规格的规范。

国内方面,由工信部主导,中国汽车技术研究中心、宁德时代、比亚迪、国轩高 科等联合起草的国家标准《电动汽车用动力蓄电池产品规格尺寸》 (GB/T34013-2017)于 2018 年 2 月实施。

2021 年 3 月,大众举办电池日(POWER DAY),提出标准电芯的研发工作已经 开始,计划 2023 年全面铺开,到 2030 年将覆盖大众集团旗下 80%的电动车型。 大众集团预计,标准电芯在量产车型中的成本将降低 30%,在入门级车型中将 降低 50%。

规模化生产与智能制造

韩国锂电产业咨询机构 SNE 预估,2025 年动力电池出货量 1160GWh,从而将 实现 GWh 到 TWh 的跳跃。与此同时,大规模制造的同时,要满足电池一致性 的要求,对精细制造提出挑战。 宁德时代董事长曾毓群提出“极限制造”的概念,即 1)单体安全失效率要由 PPM 级提高三个数量级到 PPB 级;2)保障全生命周期从第一个循环到成千上 万个循环的可靠性;3)大幅度提高生产效率,实现 TWh 级的高质量交付能力。

对应到结构件方面,也就是大幅提升产品一致性和生产速度。包括盖板装配的自 动化、气密性检测的连续性,以及冲压拉伸性能的稳定性等。从 2017 年以来, 科达利持续推进自动化及智能化制造能力,开发出 SPC 品质过程控制系统、PTS 产品质量追溯管理系统、新一代的自动线 MES 系统等,生产人员持续下降,产 品良率持续提升。

值得注意的是,跨界技术的引入可能进一步提升锂电结构件的生产效率和工艺。 2021 年 1 月,特斯拉发布新式 4680 电池生产线视频,马斯克表示,可口可乐 工厂生产线的批量规模生产模式给特斯拉的电池生产线带来了灵感。这暗示着, 传统易拉罐与圆柱电池壳可能存在相通之处。

国内易拉罐设备商斯莱克正积极推动易拉罐制作技术向新能源电池壳迁移。根据 斯莱克披露,以圆柱形电池壳生产为例,国内传统电池壳生产线设备冲压系统速 度一般不超过 50 个/分钟,国外设备生产商冲压系统速度约为 150 个/分钟,而 斯莱克研发的电池壳自动化生产线生产效率能达到 1200 个/分钟。对比电池壳 传统生产方式,斯莱克采取的技术路线能够使得电池壳具有更高的光洁度、更好 的质量一致性,同时能够更好地满足客户大量量产的需要。

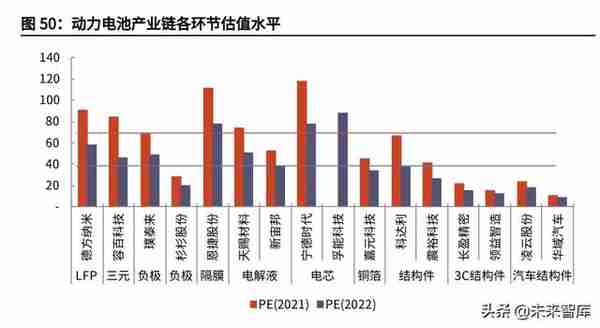

3.4、 估值对标:赛道更安全稳定性,竞争格局较优

估值方面,结构件龙头 2021 年和 2022 年 PE 低于正负极、隔膜、电芯龙头, 与电解液龙头在同一水平。当前估值与长期增速、短期景气度(主要取决于供需缺口,影响因素包括扩产难 度大、进入壁垒高)、以及竞争格局有关。

长期增速:跟随全球产能扩张,不受固态电池、钠电池影响

长期角度来看,由于结构件与电芯数量比为 1:1,行业增速将跟随全球锂电产 能扩张。更重要的是,结构件行业是一条更为安全、持久的赛道。尽管固态电池 在短期内仍无法达到量产规模,但长期来看将对电解液、隔膜产生较大影响;相 对锂电池,钠电池在储能、低速电动车等对能量密度要求不高的领域有较大优势, 未来不可避免将对现有的锂离子电池体系产生分流作用,但其在电池封装方面依 然延续现有的圆柱、方形、软包体系。

因此,现有的正负极、隔膜、电解液,都在较大程度上受到技术路线变更的困扰, 结构件则维持需求稳定,不管在固态电池领域,还是钠电池领域,都将保持现有 需求格局。

4、重点企业分析

4.1、 科达利:锂电结构件龙头,对接全球需求

战略聚焦,深耕结构件领域二十余年。科达利成立于 1996 年,于 2017 年 3 月 在深交所中小板上市,是一家锂电池精密结构件和汽车结构件研发及制造企业, 产品主要分为锂电池精密结构件、汽车结构件两大类,广泛应用于汽车及新能源 汽车、便携式通讯及电子产品、电动工具、储能电站等众多行业领域。公司实控 人为励建立、励建炬兄弟,两人合计持股 44.92%。2020 年公司实现营业收入 19.85 亿元(同比-11.0%),归母净利润 1.79 亿元(同比-24.7%)。2021H1 营收 18 亿元(同比+162%),归母净利润 2.19 亿元(同比+367%)。

公司是锂电池精密结构件行业龙头,对接国内外电池厂商需求。公司坚持定位于 高端市场、采取重点领域的大客户战略,持续发展下游新能源汽车动力锂电池和 消费电子产品便携式锂电池行业的领先高端客户及知名客户,现已与 CATL、比 亚迪、中航锂电、亿纬锂能、欣旺达、力神等国内领先厂商以及松下、LG、 Northvolt、佛吉亚等国外知名客户建立了长期稳定的战略合作关系。

4.2、 震裕科技:锂电结构件新秀,依托 CATL 快速崛起

震裕科技是精密冲压综合解决方案供应商。公司成立于 1994 年,多次获得中国 模具行业最高奖项——精模奖(一等奖),现已成为全球领先的精密模具综合解 决方案供应商。公司实控人为蒋震林、洪瑞娣夫妇,两人合计持股 45.68%(截 止 2021 年一季报)。2020 年公司实现营业收入 11.93 亿元(同比+59.1%), 归母净利润 1.3 亿元(同比+68.2%)。2021Q1 营收 5.12 亿元(同比+268.3%), 归母净利润 0.41 亿元(同比+6186%)。

“一体两翼四维”战略,覆盖头部企业客户。公司冲压模具国内市占率第一,业 务延伸到锂电池、电机铁芯精密冲压等市场,向客户提供精密结构件产品,广泛 应用于家电、新能源锂电池、汽车、工控等行业领域,逐渐形成了“一体两翼四 维”的发展战略格局。公司客户涵盖多个领域的头部企业,宁德时代、美的、格 力、海尔、三菱、三星、松下、汇川、比亚迪、西门子等均为公司客户。

模具龙头进军锂电结构件,跟随宁德时代成长:依托模具技术优势,公司 2015 年进军锂电结构件领域,为宁德时代供货。2020 年公司对宁德时代的销售额 5.72 亿元,占公司营业总收入的 47.9%,锂电结构件收入基本来自宁德时代。公司 作为宁德时代锂电结构件的主要供应商之一,受益于宁德时代在全球动力电池产 量快速增长,以及公司在宁德时代供应份额的继续提升,业绩增长确定性高。

4.3、 斯莱克:掌握结构件突破性技术,开启第二增长曲 线

易拉罐设备专业制造商,面向全球高端客户。苏州斯莱克精密设备股份有限公司 成立于 2004 年, 2014 年 1 月在深圳证券交易所创业板挂牌上市。公司定位于 面向全球市场的高端专用成套设备的设计制造,为金属包装行业客户提供高端装 备以及整体解决方案,主要从事成套高速易拉盖、易拉罐生产设备、图像检测等 各类系统的研发、设计、生产、装配调试及相关精密模具、零备件的研发、加工 制造。公司实控人为安旭,截止 2021 年 6 月 11 日,其通过科莱思有限公司(100% 持有)持有公司 51.88%股权。2020 年公司营收 8.83 亿元,同比+11.5%,归母 净利润 0.65 亿元,同比-33.43%。2020 年营收结构中,易拉罐生产设备占比 32.9%,易拉盖生产设备占比 36.6%,合计占比 69.5%。2021 年 Q1,公司营 收 1.86 亿元,同比-0.58%,归母净利润 0.16 亿元,同比+110.32%。

技术迁移,从易拉罐到新能源电池壳。公司 2006 年成功交付第一套“易拉盖高 速冲压生产设备”。目前已占据国内易拉盖高速生产设备大部分新增市场份额, 海外客户遍及北美、西欧、北欧、东南亚等地。斯莱克是国际领先的高速易拉盖 及易拉罐生产成套设备制造商,并依托在易拉罐领域的技术经验,向新能源电池 壳智能生产线进军。公司将易拉罐生产技术迁移至新能源电池壳,具备生产速度 与产品一致性双重优势。在新能源电池壳领域,现有的进口设备生产速度约 150 个/min,国产设备约 50-70 个/min,公司的大批量自动化产线约 1200 个/min, 且在产品一致性方面优于传统设备。

项目进展顺利,新业务迎来释放期。2018 年, 公司设立全资子公司苏州先莱新 能源汽车零部件有限公司, 开始进军新能源汽车的先进零部件制造。现已形成 新乡、合肥、常州三个生产基地。目前新乡基地已实现 18650 型号钢壳批量供 货,合肥基地厂房仍在建设,公司在苏州总部进行提前生产,常州基地仍在规划 建设中。目前,公司已接到国轩高科独家供应商安徽力翔 2-3 亿只圆柱铝管订单, 并接到宁德时代小批量订单。随着产能不断释放,公司即将迎来新业务收获期。

5、 风险分析

竞争格局恶化风险。进入者过多,导致市场竞争格局恶化。由于锂电池行业高景 气,传统 3C 结构件厂商、部分模具/设备厂商都有进军锂电结构件领域的动作。 未来如果进入者过多,产能快速提升,可能导致市场竞争进一步加剧。

原材料涨价风险。锂电结构件主要原材料为铝、钢、铜等大宗原材料,若大宗商 品价格过快上涨,则企业利润可能承受压力。

下游需求放缓风险。锂电结构件需求主要来自于动力电池装机量提升,若全球范 围内新能源车渗透率提升受阻,则可能影响产品需求和企业开工率。

技术路线风险。虽然软包、圆柱、方形三种封装结构不受钠电池、固态电池等技 术路线更迭影响,但如果三种封装路线内部比例变化,如软包占比快速提升,则 可能挤压硬壳结构件需求。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库官网】。