公募REITs自2021年首批项目上市以来持续推进试点,在今年5月国务院《关于进一步盘活存量资产扩大有效投资的意见》及相关政策的鼓励下,今年下半年公募REITs项目储备及发行上市进程明显加快,同时二级市场整体表现较好。鉴于公募REITs业务的战略价值,未来信托公司深入参与Pre-REITs和二级市场投资业务,应不断提升相关的专业投研能力、长期运营管理能力和风险管理能力。

现阶段公募REITs业务发展明显加快

一是市场规模不断扩大。2022年下半年以来,受国务院办公厅《关于进一步盘活存量资产扩大有效投资的意见》的影响,多行业、多区域积极储备公募REITs项目,发行上市明显加快。其中,三季度已成立公募REITs产品7只,远高于二季度的2只和一季度的0只。截至2022年11月7日,目前全市场共20只公募REITs已上市,此外4只处于首发问询或已审批通过待上市阶段。从已上市的公募REITs来看,合计募集规模已达到618.14亿元。与此同时,5只已上市公募REITs的扩募已申报受理,未来在新发基金和基金扩募的驱动下,公募REITs市场将继续保持增长。

二是基础资产不断丰富。截至2022年11月7日,已上市公募REITs基础资产类型已涉及生态环保、仓储物流、交通基础设施、能源基础设施、园区基础设施和保障性租赁住房五个类别,具体涉及五十个具体资产,多数资产已竣工超过五年,部分资产已竣工十年以上,部分基础资产所属项目公司甚至已运行二十余年,整体来看历史运行良好。未来,公募REITs基础资产有望继续扩容,基础资产的类型也将不断丰富,例如近期多家大型发电集团拟将旗下新能源基础设施申报公募REITs,底层资产具体类型涉及风电发电项目、天然气热电项目、其他清洁能源项目等。

三是市场机构参与积极。公募REITs试点以来,整体市场表现较好,已有多家保险机构、银行理财公司、证券公司以自有资金或资管产品方式积极参与公募REITs的战略配售、网下发售及二级市场投资。

四是目前监管政策更加支持。5月底国务院《关于进一步盘活存量资产扩大有效投资的意见》要求加大盘活存量资产支持,包括积极落实项目盘活条件、有效提高项目收益水平、落实财税金通政策等,支持信托等机构发挥各自优势积极参与。11月,发改委发布《国家发展改革委关于进一步完善政策环境加大力度支持民间投资发展的意见》,再一次提出支持民间投资项目参与公募REITs试点,要求拿出优质项目参与试点。

当前信托公司参与公募REITs业务的战略价值

一是通过公募REITs业务推动信托公司传统非标业务转型。公募REITs业务以实体经济中具有较好现金流的项目为载体,在项目的投融资阶段,与信托公司优势业务的匹配性较好,有利于发挥信托公司的传统优势。在Pre-REITs阶段,信托公司可采取债权、股权、股债混合等多种金融工具对基础设施资产提供金融支持,以及可利用传统基础产业信托业务优势对基础设施资产提供运营服务,获取基础设施项目运营收益及项目价值增值带来的投资收益,进而实现较高的综合收益。

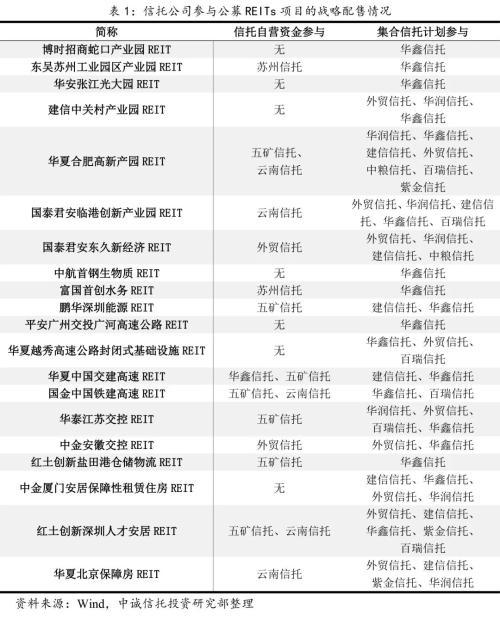

二是通过公募REITs业务拓展信托公司标品投资业务范围。公募REITs的投资收益来源于底层资产运营增值和基金二级市场资本利得两个方面。从已上市公募REITs来看,绝大部分项目评估日评估增值较多,报审前营业收入和净利润表现较好,2022年现金分派率表现突出,多个项目甚至超过9%。从未来现金流测算来看,已上市公募REITs项目也保持较高派息率预期,例如鹏华深圳能源REIT2022及2023年预测的派息率将达到11.69%和9.67%。从上市以来的二级市场表现来看,不考虑派息的情况下,20个公募REITs项目中有18个实现了正收益,其中12个项目上市至今累计收益率甚至超过30%。从年初以来表现来看,超过六成已上市公募REITs项目二级市场收益率为正,且所有项目均跑赢上证指数、深圳成指、沪深300、中证500的表现。综合派息及资本利得表现,公募REITs市场整体投资回报率较为可观。根据Wind数据,信托公司已积极参与公募REITs的配售和二级市场投资。例如,信托公司已参与绝大部分已上市及已配售的公募REITs项目,参与数量达到20个。从具体参与公司来看,多家标品信托业务及传统政信业务表现较为突出的信托公司参与较为积极,如华润信托、外贸信托、建信信托、华鑫信托、中粮信托等。

信托公司参与公募REITs业务的策略建议

一是深入开展Pre-REITs,获取底层资产运营收益。从具体的资金支持方式来看,如前所述,信托公司可通过债权、股权、股债混合等多种方式参与支持基础设施项目。从通过公募REITs方式退出来看,鉴于信托行业在支持基础设施领域投资建设方面已经积累了丰富的经验,部分信托公司参与了多个保障房项目建设、产业园区及物流园区建设、城市更新、新基建项目建设等重大基础设施项目建设,下一步,具备基础设施管理运营能力的信托公司可转型为专业的基础设施管理运营商,基础设施业务的重点也将从投资建设投融资支持转向运营管理。从该类业务具体的组织架构模式来看,信托公司既可设立专门的基础设施运营管理团队甚至可成立专门的基础设施运营子公司,同时还可作为基础设施项目的原始权益人与基金管理公司合作成立子公司专业从事基础设施项目运营。根据现行规则和业务实践,信托公司及其子公司可作为原始权益人获取运营收益,在基础设施项目转给项目公司阶段可享受税收优惠,如果同时作为公募REITs的大份额持有人,在基金上市后还将享受资本利益收益及继续享有底层资产运营收益,整体综合收益较高。

二是策略性参与公募REITs的配售。上市首日的公募REITs普遍涨幅较高,例如三只保障性租赁住房REITs于8月31日上市首日全部达到30%的最大涨幅,今年前三季度上市的9只公募REITs上市首日平均涨幅亦超过20%,显示了较好的打新收益。但是由于公募REITs供给不足,配售比例也不断走低,2021年6月首批上市的东吴苏园产业REIT公众投资方比例达到12.30%,而今年三只保障性租赁住房的配售比例已均低于1%,红土深圳安居REIT公众发售部分的比例甚至已低至0.39%,因此建议信托公司积极参与配售环节。

三是积极参与二级市场投资。对于优质REITs,尤其是可供分配金额规模较大及现金流分配率较高的产品,可长期持有。根据公募REITs业务规则,基础设施项目应满足现金流投资回报良好,预计未来3年现金流分配率原则上不低于4%,尤其是特许经营权类项目,现金分红稳定且派息率高,偏向于长久期固定收益类产品,适合长期持有。

四是应提升在公募REITs业务方面的专业能力。首先是专业的投研能力,特别是对底层资产的投资价值研判,例如公募REITs根据底层资产的产权属性可分为产权类和经营类,两者的估值差异较大,进而影响其二级市场表现。其次是长期的运营管理能力,由于公募REITs试点项目运营时间原则上不低于3年,信托公司如果作为基础设施运营方,就需要具备长期的专业管理能力。再者是专业的风险管理能力,对于Pre-REITs业务来说,信托公司在参与的过程中应积极关注基础资产类型是否在试点范围之内、基础资产产权属是否清晰、土地使用是否依法合规等合规要点;对于公募REITs二级市场投资来说,除加强对投资价值的研判外,也应关注公募REITs底层资产运营不达预期、二级市场价格出现波动、二级市场流动性不足、估值过高导致的溢价过高等带来的投资风险。

本文源自金融界